Өз кредиттік тарихыңды түзетуге бола ма? Осы сұрақты Fingramota.kz-пен бірге талқылап көрейік.

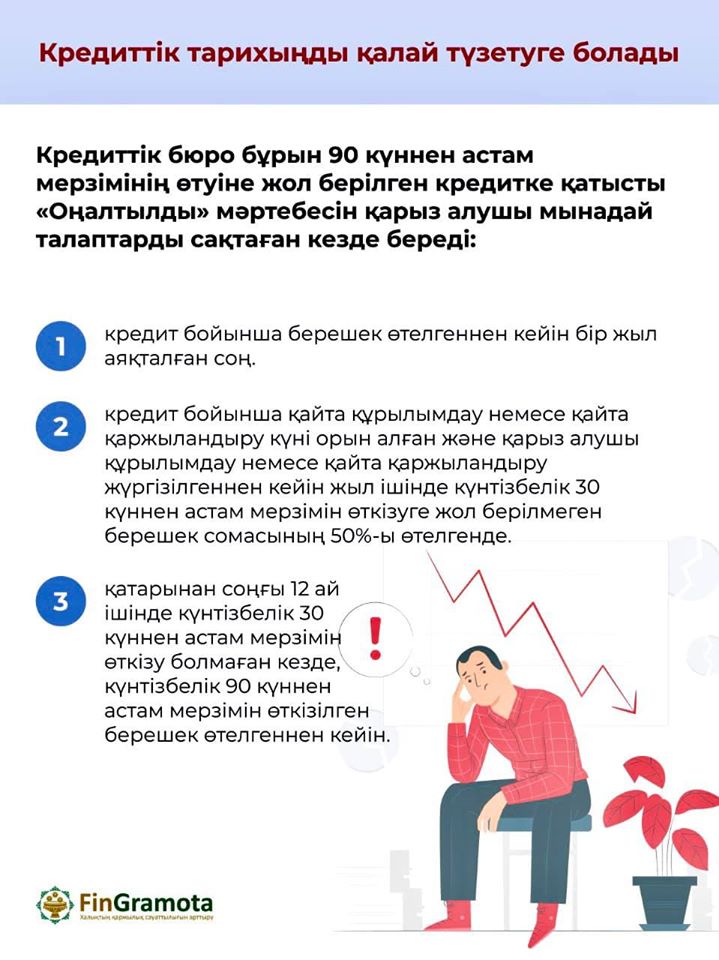

ҚР Қаржы нарығын реттеу және дамыту агенттігі Басқармасының 2020 жылдың № 19 қаулысына сәйкес кредиттік бюро бұрын 90 күннен астам мерзімінің өтуіне жол берілген кредитке қатысты «Оңалтылды» мәртебесін қарыз алушы мынадай талаптарды сақтаған кезде береді: 1. Кредит бойынша берешек өтелгеннен кейін бір жыл аяқталған соң. Мысалы, егер қарыз алушы 2020 жылғы 1 қаңтардағы жағдай бойынша кредит бойынша берешекті толық өтесе, онда 2021 жылғы 1 қаңтардағы жағдай бойынша кредиттік бюро кредитке «оңалтылды» мәртебесін беруге тиіс. 2. Кредит бойынша қайта құрылымдау немесе қайта қаржыландыру күні орын алған және қарыз алушы құрылымдау немесе қайта қаржыландыру жүргізілгеннен кейін жыл ішінде күнтізбелік 30 күннен астам мерзімін өткізуге жол берілмеген берешек сомасының 50%-ы өтелгенде. Мысалы, егер қарыздың сомасы 500 мың теңгені құраса және қарыз алушы 2020 жылғы 1 қаңтарға дейін (2020 жылғы 1 қаңтар – қайта құрылымдау және қайта қаржыландыру күні) 250 мың теңгеден астамын өтесе, бұл ретте 2020 жыл ішінде қарыз алушы күнтізбелік 30 күннен астам мерзімін өткізуге жол бермесе, онда 2021 жылғы 1 қаңтардағы жағдай бойынша кредиттік бюро кредитке «оңалтылды» мәртебесін беруге тиіс. 3. Қатарынан соңғы 12 ай ішінде күнтізбелік 30 күннен астам мерзімін өткізу болмаған кезде, күнтізбелік 90 күннен астам мерзімін өткізілген берешек өтелгеннен кей ін. Мысалы, егер қарыз алушы 2020 жылғы 1 қаңтардағы жағдай бойынша кредит бойынша мерзімі өткен берешекті өтеген болса және 2020 жыл бойы төлем мерзімін күнтізбелік 30 күннен аса кешіктірмеген болса, онда 2021 жылғы 1 қаңтардағы жағдай бойынша кредиттік бюро кредитке «оңалтылды» мәртебесін тағайындауға тиіс.

Қарыз алушы өзінің кредиттік тарихын түзету үшін тағы нені білу керек? Бұрын 90 күннен астам мерзімі өткен кредитке қатысты «Оңалтылды» мәртебесі мерзімі өткен берешектің өтелгенін көрсетеді. Бұл ретте банк өзінің кредиттік саясаты негізінде қарыз алушының кредит қабілеттілігін айқындау құқығын өзіне қалдырады. 1. Кредиттік тарих субъектісі кредиттік бюроға ол туралы ақпарат келіп түскен сәттен бастап өзі туралы кредиттік есепті алуға құқылы. 2. Жиынтық деректер негізінде қарыз алушының скорингтік бағасы қалыптасады, қарыз алушының мәртебесі «жақсы» немесе «нашар» деп бағаланады. 3. Бұл өзінің негізгі борыштық көрсеткіштерін бағалауға және қажет болған жағдайда оларды түзетуге мүмкіндік береді. Мысалы: қарыз алушы бірнеше кредит алды, оларды дұрыс төлейді, бірақ кредит санының көп болуы теріс көрсеткіш болып табылады. Тиісінше, кредит тарихы жақсы болуы үшін

жоғарыда айтылғанды ескеру қажет. Сондай-ақ субъектіге енгізілген деректердің дұрыстығына және мерзімі өтіп кетудің болмауына көз жеткізу мүмкіндігі ұсынылады. Мысалы: қарыз алушы өтелмеген берешек үшін төлем жасады, бірақ олар үшін пайыз жинақталған және мерзімін өткізіп алу тіркелген бірнеше теңгені ғана құрайтын қарызды ескермеді. Кредиттік тарих мониторингі қарыз алушыны алаяқтардан қорғайды.

Мысалы: егер алаяқтар қарыз алушының деректерін иеленіп кредит алса, олардың әрекеттері қарыз алушының кредиттік тарихында бейнеленеді. Қолданыстағы заңнамаға сәйкес кез келген азамат күнтізбелік жыл ішінде бір рет жеке кредиттік есепті, заңды тұлға – корпоративтік есепті алуға құқылы екенін біліп жүріңіз.

![]()